文章目录[隐藏]

文|商业数据派,作者|黄小艺

美团,正在被互联网巨头们团团围住。

昨天,美团发布了 2022 年第二季度财报:营收 509.4 亿元,同比增长 16%,高于市场预期 485.9 亿元。经营亏损从第一季度的 55.8 亿元收窄到 4.9 亿元,占比收入从 12% 降到 1%。经调整 EBITDA 为 38 亿元,经调整盈利为 20.6 亿元,扭亏为盈。

值得关注的一个新变化是,在本季度财报中,美团调整了披露口径,将原先的三大业务板块改为两大板块:餐饮外卖与到店、酒店及旅游,还有美团闪购、民宿及交通票务合并为核心本地商业;美团优选、美团买菜、餐饮供应链(快驴)、网约车、共享单车、共享电单车、充电宝、餐厅管理系统及其他,统一划分为新业务。

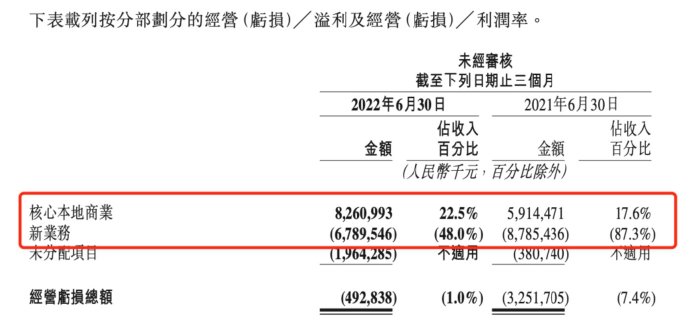

其中,核心本地商业分部收入 368 亿元,同比增长 9.2%,经营利润 83 亿元,经营利润率提高至 22.5%;新业务分部收入 142 亿元,同比增长 40.7%,经营亏损 68 亿元。前者贡献了超 70% 的营收额及全部净利润,后者贡献出高速增长率。

“这一调整反映了我们的战略和不同业务的发展阶段,也同我们的资源配置相匹配。” 美团创始人、董事长兼 CEO 王兴在财报电话会上解释道。这也意味着美团将守城和攻城分得更加清楚,一面增加盈利,一面收紧亏损。

在新冠疫情持续影响下,扭亏转盈的美团表现出了很强的韧性,但接下来的下半年,美团面临的挑战只会更加艰巨。

从宇宙的尽头是带货,到万物皆可外卖,大公司们开始集体围挑美团。

8 月 23 日,达达宣布董事会主席蒯佳祺卸任,由京东零售 CEO 辛利军接棒;8 月 19 日,抖音与饿了么同时官宣达成深度合作。核心本地商业的两大业务美团闪购、外卖齐被攻,而新业务中的美团优选与美团卖菜,也始终处于与多多卖菜、叮咚卖菜等社区团购产品的艰难混战之中,即时进入下半场,仍然存在高额亏损。

本地生活,是互联网巨头们 2022 年的关键词之一。据艾瑞咨询 2020 年报告显示,2025 年中国本地生活服务市场规模预计增长到 35.3 万亿元。而互联网在本地生活服务的渗透率仅有 12.7%,未来 3 到 4 年仍能维持 20% 以上的增速。

王兴曾说道,“万物其实是没有简单边界的,所以我不认为要给自己设限。只要核心是清晰的 —— 我们到底服务什么人?给他们提供什么服务?我们就会不断尝试各种业务。”

无边界的业务为美团带来了广阔的市场空间,也带来了更多的对手、更艰难的业务 “肉搏战”。

01 盈利拐点来了

连续亏损六个季度之后,美团来到了扭亏转盈的拐点。

营收披露板块调整后,能更清晰地看到,拐点的到来主要由于核心本地商业的盈利增加,以及新业务亏损减少:核心本地商业部分的收入 368 亿元,经营利润为 83 亿元。而新业务收入,由去年同期的亿元 100.6 亿元,增长至 142 亿元,经营亏损收窄为 68 亿元。

从赚钱能力来看,核心业务每收入 100 元,将贡献 22.5 元利润,而新业务每收入 100 元,将亏损 48 元。但从收入规模变化来看,新业务增长 41 亿元,超过核心业务的 30.8 亿元,增速为 40%,远超核心业务的 9.2%。

简而言之,一个能赚钱但增速放缓,一个能增长但亏损巨大。

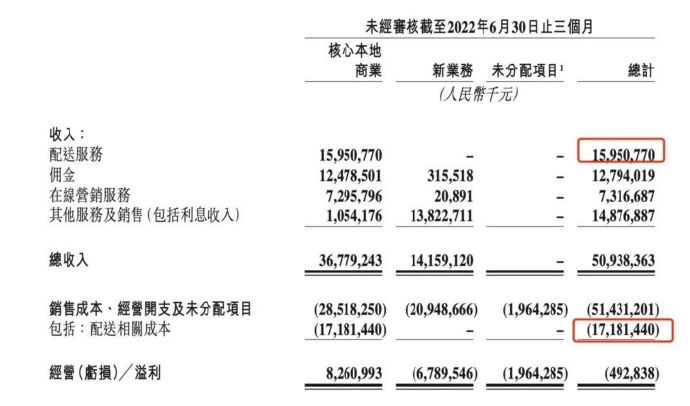

具体来看,核心本地商业的收入结构分为配送服务、佣金、在线营销、其他服务及销售等四大类型。

去年 5 月,美团将商家费率分为技术服务费 履约服务费,前者为佣金收入,后者为配送服务收入,将用于支付骑手成本。

二季度,配送服务的收入为 159.5 亿元,占核心本地商业的 43.3%,同比增长 15%。而配送相关成本达到 171.8 亿,这意味着,本季度美团给骑手补贴有 12.3 亿元,相当于每送一单,亏 3 毛钱。此前,美团一直被外界质疑 “吸血骑手”,因此将此项单独列出,以平息舆论危机。

其次,佣金收入 124.8 亿元,占核心业务 33.9%,同比增长 2.5%,主要由于餐饮外卖及美团闪购业务的交易笔数、客单价的增加,抵消了部分由于疫情影响导致的到店、酒店及旅游业务交易金额的减少。

再次,在线营销服务受到疫情影响。在线营销活跃商家数目增加,但到店商家的平均支出减少,最终收入为 73 亿元,去年同期为 72 亿,几乎没有变化。

佣金和在线营销,由于毛利率较高,两者才是美团真正的 “现金牛”,尤其以佣金为主。

此外,销售成本、经营开支及未分配项目同比增长不到 3%,在收入增长的情况下,最终核心业务利润增长超过 39.7%。这意味着,美团在控制成本的情况下,保证了收入的增长,大幅优化了运营效率。

包括美团优选、美团卖菜在内的新业务,收入由去年同期的 101 亿元增长 40.7%,至 142 亿元,主要由于商品零售业务发展所致。虽然依然亏损严重,但大幅度收窄。

02 社区团购太烧钱,还是闪购香

截至 2022 年 6 月 30 日的十二个月,美团交易用户数目为 6.85 亿,同比增长 8.9%,低于上季度的 21.7%;而活跃商家数目为 920 万,同比增速 18.5%,而截至上季度的十二个月,活跃商家数为 900 万,同比 26.6%。

本地生活平台的核心,在于基于 LBS 连接并维系商家与消费者。商家与消费者的数量增速都有放缓,到店、酒旅业务,受到疫情以及抖音本地生活业务发展的负面影响,第二季度收入大幅度下降。美团需要通过美团闪购、美团优选等新业务,拓展新品牌和新场景,来补足新增长点。

无论是财报还是电话会议中,频频被提的美团闪购,成为了绝对的话题点。

财报数据显示,二季度,闪购交易笔数从去年同期的 3 亿单,涨至 3.9 亿单,同比增长 30%;日均订单量已经达到 430 万单,环比增长 10%,是美团少数高速增长且不烧钱的业务。

“美团闪购业务与外卖业务,共享客群、共享配送网络,从商业模式及运营效率看,协同运营对于美团闪购有不小的帮助。” 王兴在财报电话会议上提到。

美团闪购的业务逻辑与外卖相似,主要与超市等线下门店做结合,实现 “万物皆可配送” 的即时零售。据晚点 latepost 报道,美团的骑手资源在除用餐高峰段外大量闲置,将配送业务增加到送花、送药、送万物,达到运力复用的效果。

运力复用、场景 品类拓展,闪购业务可以说是站在 “外卖的肩膀上” 顺势躺赢。

或许是看到了闪购的高转化率,一向在营销上颇为节省的 “开水团”,也在今年上半年,在全渠道(电梯、短视频等)铺了大量广告,以进一步刺激其增长。

结果看起来也的确不错。财报电话会议中透露,7 月闪购的 GTV(原价交易总价值)同比增速达到 18%,且 8 月增速进一步上行。

另外,美团二季度每位交易用户平均每年交易笔数同比增长 16.2%,达到 38.1 笔。即时配送交易笔数(包括餐饮外卖及美团闪购业务)同比增长 7.6%,达到 42 亿笔。

在谈及美团闪购长期目标时,王兴提到,” 美团闪购的长期单位经济效益潜力与外卖相似,并相信它们能够在未来发挥更大的协同效应。”

美团正在建立更为全面的零售能力。

一面增加闪购商家数目及 SKU,一面完善商家营销工具,美团还搭建了百货前置仓 —— 美团闪电仓以及无人仓,提升履约时效。截至 2022 年 6 月,作为开放平台模式的 “美团闪电仓” 已在全国覆盖了 100 多个城市,合作商家超过 500 家,建仓 1000 多个。

但这个数目还远远不够,零售电商行业专家庄帅曾提到,一位美团闪购业务人员透露,“用户在美团闪购产生的‘搜索需求’超出了平台上的‘供给’,出现了‘供小于求’供需错配的情况,有 40% 的搜索需求未被满足。”

实现收入与利润双增长,美团闪购被寄予厚望。而另一边,新业务 “降本增效” 的精细化运营,也在持续进行。

以生鲜电商业务为主的新业务,还在继续烧钱。二季度,美团新业务经营亏损收窄至 68 亿元,但经营亏损率仍达到 48%。

以美团作为试验田,对于 “如何把商品更有效率地送到家” 这个问题,外卖模式显然比社区团购的商业模式更容易跑通一些。

新业务想要盈利,进一步缩减仍是重点。今年 4 月,美团优选连退五城,包括甘肃、青海、宁夏、新疆、北京。

近日,网传拼多多的多位买菜业务高管调任出海业务,据晚点 latepost 报道,一位社区团购业务从业者曾表示,多多买菜的内部目标是在美团优选没有覆盖的地区实现盈利,在和美团优选共存的地区尽量在盈利基础上超过对方。

战意减退的生鲜业务,走向长期建设与精细化运营。以美团优选为例,美团提到,将继续扩大品牌合作增加 SKU,加强农鲜直采、全国集采和分拣方案等提高供应链效率。

随着生鲜赛道玩家的接连退出,烧钱换增长模式冷却,美团优选、美团买菜的外忧相对缓解。但面对外卖以及到店、酒旅两大基本盘业务的增长失速,新业务存在潜力,但能否成功破局,还未可知。

03 巨头抢食美团

“互联网没有故事了”,但本地生活的内卷却在升级。

8 月 19 日,抖音与饿了么同时官宣达成深度合作。饿了么将以小程序的形式搭载于抖音,提供内容种草、在线点单、即时配送的功能,实现 “即看、即点、即达”,开启统一战线。这一动作,在业界普遍看为是在一同进攻美团。

8 月 23 日,达达宣布董事会主席蒯佳祺卸任,由京东零售 CEO 辛利军接棒。这也意味着,达达与京东零售的业务协同将走向深化,与美团闪购的冲突将继续升级。此外,今年 6 月,京东还对内成立同城餐饮部京东外卖,同样也剑指美团。

万物皆可外卖,本地生活业务的无边界性,让美团的敌手越来越多。从饿了么、携程,再到加上京东、抖音、拼多多,牌桌上的人多到快挤不下。

而冲突的根源,并非美团人缘差,在于本地生活本身 —— 作为存量时代的增量市场,美团的对手都在企图从不同的角度切入本地生活。

据《即时零售开放平台模式研究白皮书》显示,O2O 到家业务 2016-2021 年的年复合增长率达到 64%,而即时零售平台模式 2016-2021 年的年复合增长率为 81%,预计到 2025 年,将突破万亿门槛,达到约 1.2 万亿元。

万亿市场,值得巨头们入场一搏。

除外卖,美团在即时零售领域,布局了美团闪购、美团优选、美团买菜三驾马车。

上线三年来,随着集团战略从外卖向大零售转移,美团闪购的地位在不断加强。去年 9 月,集团战略从 “Food platform” 升级为 “零售 科技”,同年 10 月,美团成立特别小组,组员有包括王兴在内的五名高管,共同负责零售相关业务的讨论和决议。

一位前美团员工曾在 2020 年就向商业数据派透露过美团内部的想法,随着 “万物皆可配送” 越来越成熟,越来越多商品能够在 30 分钟内送达,实际上是侵入了京东的赛道 —— 主打 “多快好省”,小时达、次日达等特色电商业务。此外,闪购闪电仓的建立,也与京东自营仓极为相似。

面对美团的战书,京东也在奋力迎击。

自 2016 年,达达与京东合并后的很长一段时间,除了承接京东的同城配送业务,创始人兼 CEO 蒯佳祺曾更希望在业务上保持相对独立。而如今,蒯佳祺去职后,新上任集团总裁的何辉剑为同城购业务部负责人。有达达助力,京东在即时零售的胜率增加。

8 月 23 日,京东及达达的 Q2 财报显示,财报显示,京东小时购及京东到家的收入交易额实现了三位数的同比增长,其中京东小时购第二季度 GMV 同比增长超 2 倍。京东到家、小时购已接入全国超 15 万家实体门店,覆盖 1700 多个县区市。

一个是从外卖开始,扩充品类,进军同城即时零售;一个从跨区域多日达电商走向同城购,缩短时效,最终殊途同归。

曾经,电商的出现,让线下实体零售转移到线上店铺,消费者以时效换价格和 SKU,而即时零售的出现,又将线上流量转化回线下门店,难免存在 SKU、价格换时效的问题。而随着京东和美团的赛跑,未来即时零售的 SKU、价格都会友好。

加速侵占同城购的同时,美团领跑的外卖业务,也在被惦记。

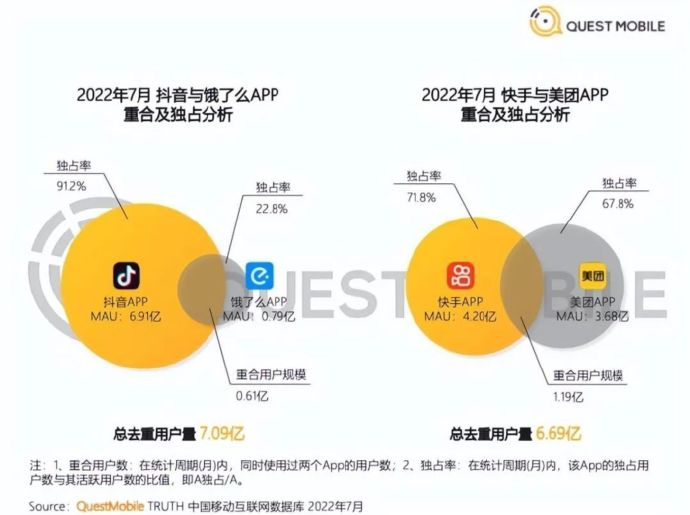

不同于去年美团与快手到店团购服务的有限合作形式,此次抖音和饿了么的合作,涉及到点单、配送等更核心的外卖业务。一个日活不低于美团季度用户数,一个有同城零售业务的商业模型,各自的短板将被补齐。

抖音在近年频频布局本地生活。去年 3 月,抖音开通本地团购业务,抢占大众点评的业务。7 月,传闻抖音外卖心动外卖小程序内测,尽管最后无疾而终,今年 5 月,却在疫情的之下又打开了新路子。

由于多地受疫情影响禁止堂食,大量实体餐饮转而在抖音开直播、拍视频,吸引线上客流,最终实现线上爆单。而彼时店铺履约主要靠自提 自配送 闪送的形式,用户消费热情高但履约时间过长、效率低。

“从 5 月份至今,我在抖音上团购了十几单,不过最后消核的大概只有三分之一。抖音的本地生活履约能力,还是亟待解决。” 一位长期观察消费行业的分析师对商业数据派如是说。

正是这一尝试,让抖音坚定了短视频平台做外卖的可能,也下定决心靠外力合作来解决履约不足的问题。

今年,饿了么每日免单的营销频频登上热搜,如今又开始与抖音合作,美团手牌中增速缓慢的外卖业务,面临着被蚕食的巨大压力。

2020 年,美团高级副总裁裁王莆中曾说,“零售就是新大陆,我们就是哥伦布。”

而迈入零售的大赛道,美团的敌人却从四面八方而来。

来源:钛媒体